O setor de serviços financeiros nunca esteve tão aberto para inovação, crescimento e novas oportunidades como agora. Nos últimos anos, o Banking as a Service (BaaS) transformou o mercado nacional, viabilizando que empresas dos mais variados segmentos pudessem lançar, sob suas próprias marcas, soluções completas de pagamentos e serviços bancários personalizados. Em nossa análise sobre o cenário BaaS empresas no Brasil Banking as a Service provedores, compartilhamos como esse ecossistema está mudando a forma como as organizações oferecem e monetizam serviços financeiros, e naturalmente, como a Paytime se destaca como um dos habilitadores centrais deste movimento.

A evolução do BaaS no Brasil

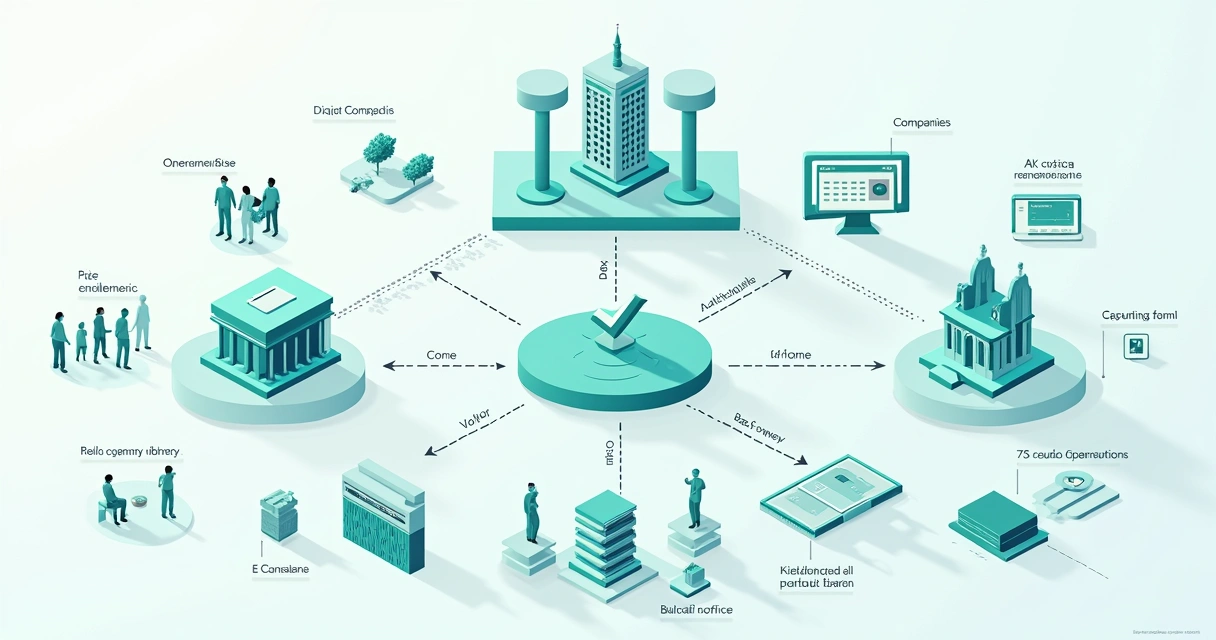

O modelo Banking as a Service permite que negócios não tradicionais do setor financeiro possam oferecer serviços de conta digital, pagamentos, Pix, boletos, cartão e muito mais, de forma white label, ágil e segura. Isso é feito sem que a empresa parceira precise investir pesado em desenvolvimento, infraestrutura bancária ou lidar com burocracias e compliance, tudo é entregue sob medida por provedores especializados.

De acordo com projeções do IMIR, o mercado de BaaS no Brasil deve ultrapassar US$ 5 bilhões até 2031, um salto gigantesco quando comparamos aos US$ 532,85 milhões movimentados em 2022. E motivos para esse crescimento não faltam.

- Empresas podem criar operações financeiras próprias e monetizar cada transação.

- Redes de franchising garantem padronização, centralização e controle total do fluxo financeiro.

- Negócios digitais ampliam receita e melhoram experiência do cliente com soluções integradas ao seu ecossistema.

O papel dos correspondentes bancários

O Banco Central do Brasil regula rigorosamente o funcionamento do BaaS e o papel dos correspondentes bancários.

Segundo dados divulgados pelo próprio Banco Central, aproximadamente 90% das contas abertas anualmente desde 2004 têm origem nos correspondentes bancários. Isso mostra como a presença desses agentes é fundamental para a democratização dos serviços financeiros no país. Além disso, um terço das transações de pagamentos são intermediadas por esses canais, fortalecendo o argumento de que BaaS e modelo de correspondentes caminham juntos para a popularização de uma economia mais desburocratizada e fluida.

A quantidade de correspondentes cresceu mais de 70% entre 2007 e 2010, tendência que acompanhou a ascensão dos provedores Banking as a Service no Brasil. É essa rede capilarizada que possibilita que soluções plug-and-play, como as ofertadas pela Paytime, acelerem a adoção de novos modelos financeiros por empresas dos mais diversos setores.

Como funciona o Banking as a Service sob medida?

No cerne do BaaS está a personalização. Os provedores estruturam toda a cadeia de tecnologia, integração bancária, segurança da informação e conformidade. A empresa parceira, por sua vez, foca no que realmente importa: criar um produto financeiro sob seu próprio nome, atraente para sua base de clientes, e conquistar novas receitas a cada adesão e operação registrada.

A jornada para se tornar um provedor de serviços financeiros próprios nunca foi tão acessível. Veja as etapas:

- O parceiro escolhe o modelo que melhor se encaixa à sua estratégia de negócio.

- Assina acordo com o provedor BaaS, recebendo acesso à infraestrutura pronta.

- Personaliza a identidade visual, integra APIs, configura funcionalidades e define experiências.

- Lança a solução para sua rede de clientes, monetizando cada venda e operação.

- Recebe acompanhamento estratégico, atualizações e suporte do provedor.

No caso da Paytime, o portfólio abrange desde maquininhas tradicionais até soluções inovadoras como

No caso da Paytime, o portfólio abrange desde maquininhas tradicionais até soluções inovadoras como

- Tap on Phone, celular como maquininha, sem necessidade de hardware extra;

- Split de pagamentos, divisão automática de valores entre diferentes recebedores em tempo real;

- APIs robustas, integração bancária, pagamentos, e relatórios de alta performance;

- Gateway de pagamentos e links para vendas digitais integradas.

Tudo isso com um diferencial real: implementação rápida, modelo no-code e zero preocupação com tecnologia, infraestrutura e demandas legais, já que todo compliance e certificações são geridos de ponta a ponta pelo nosso time de especialistas.

Vantagens do modelo white label no Banking as a Service

Cada vez mais, empresas de todos os portes buscam se diferenciar. E hoje, oferecer um ecossistema financeiro personalizado é fator decisivo para conquistar e fidelizar clientes, especialmente os que já confiam na sua marca. O modelo white label de Banking as a Service permite que esta estratégia seja acessível, segura e rentável.Entre os principais ganhos ao escolher provedores completos como a Paytime, destacamos:

- Monetização recorrente não só na venda de maquininhas, mas em cada transação (crédito, débito, Pix, boleto);

- Ferramentas digitais sob medida, conta, extrato, relatórios, gestão de recebíveis;

- Redução de custos operacionais, eliminação de retrabalho e integração ágil com sistemas atuais;

- Segurança com certificações reconhecidas (PCI-DSS, ISO 9001) e compliance automático com todas as normas;

- Planos flexíveis de implementação, adequados à realidade de cada parceiro.

Transformar sua base de clientes em usuários bancários é possível. O segredo está na escolha do provedor certo.

Diferenciais das soluções ofertadas pela Paytime

Em nossa experiência, aprendemos que o verdadeiro valor de um provedor BaaS está, principalmente, em três pilares:Agilidade, confiança e amplitude de serviços.

- Oferecemos API’s modernas, intuitivas e documentadas, prontos para escalar junto ao seu negócio;

- Gestão completa do compliance regulatório, evitando transtornos e perdas de tempo na legalização do seu projeto;

- Planos acessíveis, baixos custos iniciais e possibilidade de personalização total, do layout do aplicativo até a jornada do usuário;

- Equipe de especialistas acompanhando cada etapa da implantação e crescimento.

E não é por acaso: ao unificar adquirência e serviços bancários, entregamos uma experiência fluida, com tecnologia white label pronta para ser colocada em produção em poucos dias. Todo esse ecossistema, aliado à nossa experiência de anos no mercado, faz da Paytime uma das opções mais robustas e seguras para transformar empresas comuns em protagonistas do novo mercado financeiro brasileiro.

Conclusão: O potencial do BaaS para empresas brasileiras

Vivemos um novo ciclo de inovação: o Banking as a Service já é realidade e tem potencial para transformar qualquer empresa em referência financeira no seu segmento. Escolher um provedor que entregue velocidade, segurança e personalização, como a Paytime, é garantir um caminho seguro para ampliar receitas, expandir mercados e criar diferenciais competitivos sólidos.Quer dar o próximo passo? Conheça o portfólio Paytime e descubra como tornar a sua operação mais rentável, dinâmica e conectada ao novo futuro dos serviços financeiros.

Perguntas frequentes sobre BaaS no Brasil

O que é Banking as a Service no Brasil?

Banking as a Service (BaaS) é um modelo em que empresas de diversos segmentos podem oferecer serviços bancários próprios, como contas digitais, pagamentos, Pix e boletos, de forma personalizada e segura, sem precisam de toda a infraestrutura técnica e regulatória típica dos bancos tradicionais. Tudo funciona via integração com provedores especializados, como a Paytime, que entrega tecnologia, compliance e suporte de ponta a ponta.

Quais são os principais provedores BaaS brasileiros?

O mercado brasileiro conta com provedores de diferentes portes e especializações, incluindo a Paytime, referência em soluções completas no modelo white label. O diferencial da Paytime está na amplitude dos serviços (cartões, Pix, boletos, split, gateway), facilidade na implementação, planos flexíveis e total adequação às normas do Banco Central, oferecendo suporte consultivo e acompanhamento próximo a empresas de todos os perfis.

Como escolher uma empresa BaaS no Brasil?

O ideal é buscar parceiros que ofereçam infraestrutura robusta, APIs intuitivas, facilitem a adequação regulatória, possuam boas referências de mercado e permitam ampla personalização da jornada do cliente. Além disso, considerar custos e suporte é fundamental para um projeto escalável e sustentável, pontos que são prioridade em nosso portfólio Paytime.

Quais vantagens do BaaS para empresas?

BaaS permite novas receitas recorrentes e maior poder de fidelização dos clientes. Empresas passam a oferecer serviços bancários de ponta com sua própria marca, aumentam controle sobre os fluxos financeiros, ganham em agilidade, reduzem custos operacionais e criam diferenciais inéditos, explorando o mercado financeiro de forma inteligente e inovadora.

Quanto custa contratar um provedor BaaS?

O custo depende do escopo, volume de transações, personalizações e produtos escolhidos. Na Paytime, oferecemos diferentes planos de entrada e personalização, garantindo excelente custo-benefício sem abrir mão de segurança, amplitude de features e atendimento especializado. Ao comparar as opções, prefira sempre quem alia tecnologia de ponta, transparência de tarifas e suporte ativo ao parceiro.